【2025年】カナダEQ Bankで高金利・手数料ゼロ生活!口座開設と裏技を解説

「カナダの銀行は手数料が高いし、金利も低い…」

「TFSAやGICに興味はあるけど、何から始めればいいかわからない」

カナダ在住の多くの方が、このようなお金の悩みを抱えています。その完璧な答えとなるのが、カナダのデジタルバンクの王様「EQ Bank」です。

この記事では、単なる口座開設の方法だけではなく、実際に使っているからこそわかる「失敗しないための注意点」や「120%使いこなすための裏技」まで、どこよりも詳しく解説します。この記事を読めば、あなたも今日から賢く、効率的にカナダで資産を増やせるようになります。

【重要なお知らせ】

この記事は、2025年7月1日時点の情報を基に作成しています。金利やサービス内容は変動する可能性があるため、最新かつ正確な情報は必ずEQ Bank公式サイトにてご確認ください。

なぜ今、EQ Bankが選ばれるのか?大手銀行との比較

EQ Bankは、実店舗を持たないオンライン専用銀行です。その分、人件費や家賃などのコストを削減し、私たち顧客に「高金利」と「手数料無料」という形で還元してくれています。

| 項目 | EQ Bank | カナダ大手5大銀行(平均) |

|---|---|---|

| 普通預金金利 | 常に高い (例:3.5% 7月時点) | ほぼ0%に近い |

| 口座維持手数料 | 無料 | 月額$15〜 (最低残高条件あり) |

| Interac e-Transfer® | 無料・無制限 | 月の回数制限あり 超過分は有料 |

| GIC金利 (1年) | 業界最高水準 (例:3.5%~ 7月時点) | 比較的低い |

| 店舗窓口 | なし | あり |

結論として、「日々の支払いや給与振込は大手銀行、貯蓄と資産運用はEQ Bank」と使い分けるのが、カナダで最も賢いお金の管理方法と言えるでしょう。

EQ Bankのメリット5選

- 圧倒的な高金利:

- 普通預金(Personal Account)の金利が大手銀行の100倍以上になることも。お金を預けておくだけで、勝手に増えていきます。

- あらゆる手数料が無料:

- 口座維持費、e-Transfer、口座閉鎖手数料など、わずらわしい手数料が一切かかりません。

- スマホ一つで完結:

- 口座開設からGICの購入、資金移動まで、すべてがアプリで完結。銀行に行く手間と時間はもう不要です。

- 非課税口座にフル対応:

- カナダの三大節税口座であるTFSA(非課税貯蓄口座)、FHSA(初回住宅貯蓄口座)、RRSP(退職貯蓄プラン)に対応。これらの口座内で得た利息や利益は非課税または課税繰延べになります。

- Wise連携で国際送金が格安に:

- アプリ内から直接Wise(ワイズ)のサービスを利用でき、日本への送金などが非常に安価な手数料で行えます。

EQ Bankの5つのデメリットと対策

良いことばかりに見えますが、弱点も存在します。契約後に「しまった!」とならないよう、正直にお伝えします。

- デビットカードがない:

- 支払い機能付きのデビットカードは標準で付属しません。

- 対策: 「EQ Bank Card」というMastercard®ブランドのプリペイドカードを無料で発行できます。これに事前入金すればデビットカードのように使え、しかもカナダ国内のATM手数料がキャッシュバックされるという隠れたメリットがあります。

- SINナンバー「9」から始まる方は一部口座開設に制限あり:

- ワーキングホリデーや就労ビザなど、一時滞在者向けのSIN(頭文字が9)では、TFSAやFHSA、RRSPといった登録口座の開設ができません。

- ただし、メインのPersonal Account(普通預金)は開設可能です!得た金利に税金はかかりますが、高金利の恩恵は十分に受けられます。

- 入金後、反映まで「5営業日」の待機期間がある

- これは多くの人が見落とすポイントです。他の銀行からEQ Bankに入金しても、その資金が使えるようになるまで約5営業日かかります。金利が良いキャンペーンを見つけたら、逆算して早めに入金手続きを済ませましょう。

- 個人小切手(Personal Cheque)が発行できない

- 家賃の支払いなどで小切手が必要な場合は、大手銀行の口座から発行する必要があります。

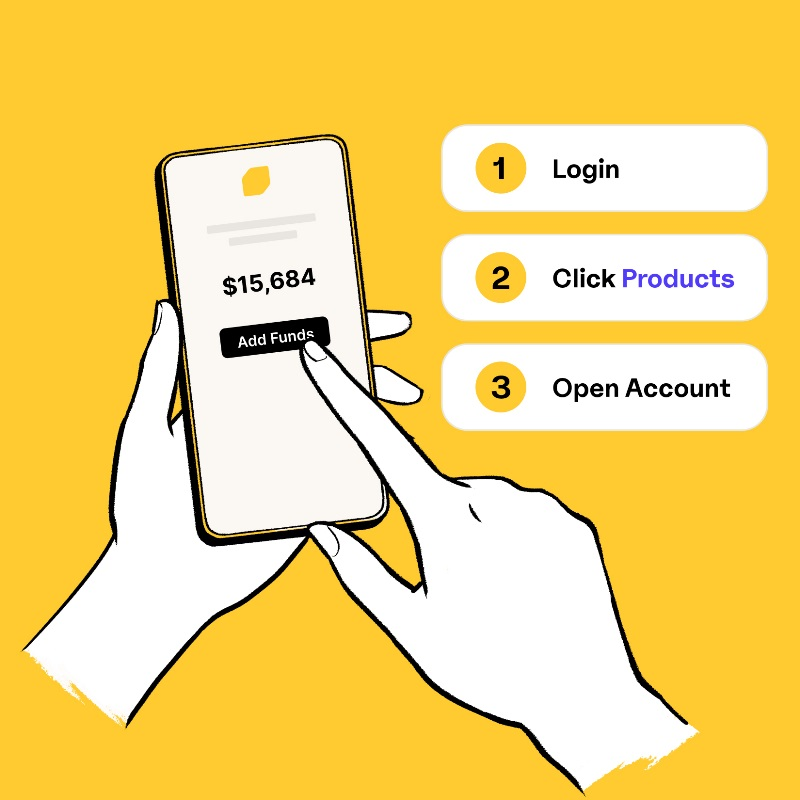

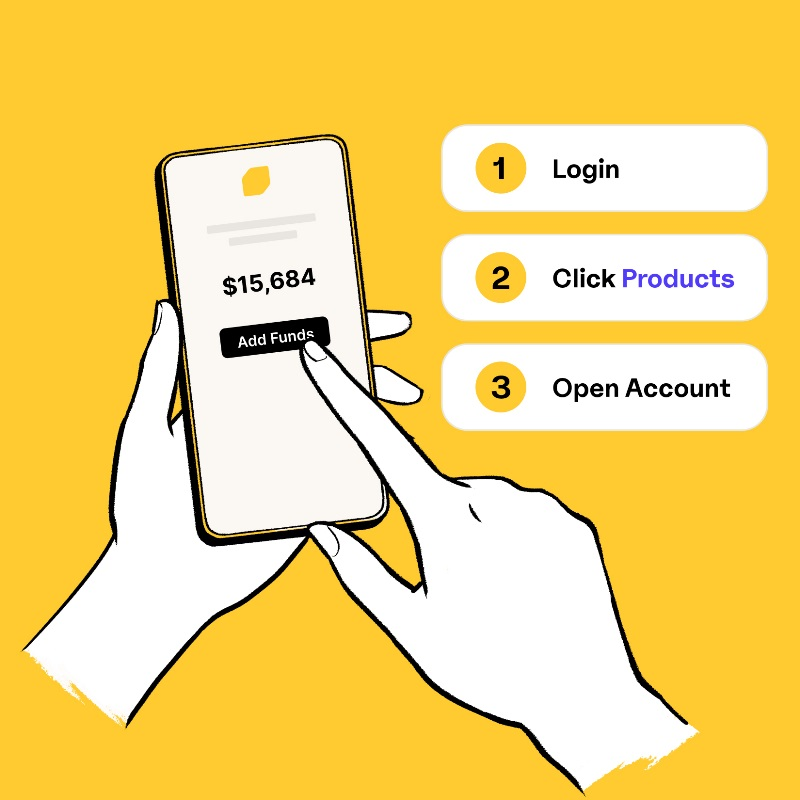

EQ Bank口座開設の5ステップ

準備さえできていれば、10分で完了します。

準備するもの

- SIN (Social Insurance Number)

- カナダの住所・電話番号

- カナダの身分証明書(運転免許証など)

公式サイトから直接申し込むより、紹介リンク経由の方が$20のウェルカムボーナスをもらえるのでお得です。

\$20ボーナス付き 10分で完了!/

EQ Bankで新規口座開設

画面の指示に従い、名前、メールアドレス、住所、SINナンバーなどを入力します。すべてオンラインで完結し、非常にスムーズです。

資金を移動させるために、現在お使いのTD、CIBC、RBCなどの銀行口座を連携させます。アプリの指示に従ってオンラインバンキングにログインするだけで、安全に連携が完了します。

ボーナスをもらう条件として、開設後30日以内に$100以上の入金が必要です。Step 3で連携した口座から、EQ Bankに資金を移動させましょう。

入金が確認されると、数営業日以内に$20のボーナスが振り込まれます。お疲れ様でした

【応用編】EQ Bankを120%活用する”金利最大化”テクニック5選

口座開設はゴールではありません。ここからが本番です。他のサイトには載っていない、一歩進んだ活用術をご紹介します。

【初級編】目的別「口座使い分け」

EQ Bankの真の強みは、様々な種類の口座を無料で複数開設できる点にあります。これを「目的別の貯金封筒」として活用し、お金の流れを整理しましょう。

- Personal Account(普通預金):

- 役割: 生活防衛資金(3〜6ヶ月分の生活費)、短期目標(1年以内の旅行など)の保管場所。いつでも引き出せる流動性が最優先。

- TFSA Savings Account(非課税貯蓄):

- 役割: 「利息が非課税になるボーナスステージ」。中長期の目標(家の頭金、車の購入など)のための資金はここへ。ここで得た利息には一切税金がかかりません。

- FHSA Savings Account(初回住宅貯蓄):

- 役割: 「マイホーム購入者向け最強口座」。入金額が所得控除になり、非課税で成長させ、住宅購入時に非課税で引き出せるという三段構えのメリットがあります。

- RRSP Account(登録退職貯蓄):

- 役割: 「引退後のための税繰延べ口座」。入金額が所得控除になるため、特に所得が高い年に拠出すると節税効果が大きくなります。引き出す際には課税されます。

【活用法】

給料が入ったら、まずPersonal Accountに入金します。そこから「TFSAに500」「FHSAに500」「RRSPに$200」のように、各登録口座の年間上限額を意識しながら、目的別の口座に自分で資金を振り分ける習慣をつけましょう。口座が分かれていることで、「このお金には手をつけない」という意識が働き、無駄遣いを防ぎます。

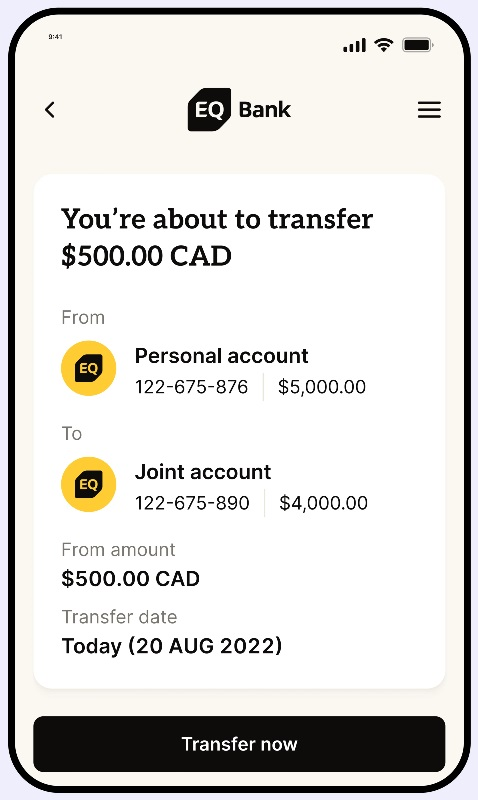

【中級編】「先取り貯金」を完全自動化する

「意思の力に頼ると、ついお金を使ってしまう…」

これは貯金における最大の敵です。しかし、EQ Bankの「定期自動入金(Recurring Transfers)」機能を使えば、この問題を完全に解決できます。

多くの人が、メインバンク側からEQ Bankへの送金設定をしなければならないと思っていますが、実はもっとスマートな方法があります。EQ Bankのアプリから、あなたのメインバンク(TD, CIBCなど)に「お金を取りに来てもらう」設定ができるのです。

設定方法

- EQ Bankのアプリを開き、「Transfer」→「Transfer between accounts」を選択します。

- 【From】: 事前にリンク済みの外部の銀行口座(例: TD Chequing Account)を選択します。

- 【To】: あなたのEQ Bank口座(例: Personal Account や TFSA Savings)を選択します。

- 【Frequency】: 「Monthly(毎月)」や「Bi-weekly(2週間ごと)」など、あなたの給料日に合わせて頻度を選択します。

- 【Start Date】: 「給料日の翌日」に設定するのが黄金ルールです。

- 入金したい金額を入力し、設定を完了させます。

絶大な効果

- 一元管理でストレスフリー:

- 複数の銀行アプリを行き来する必要はもうありません。貯金の自動化設定をすべてEQ Bankアプリ内で完結・管理できます。

- 「先取り貯金」の最強システム:

- 給料が入って使ってしまう前に、貯金用の資金が自動で高金利のEQ Bank口座へ引き落とされます。これにより「収入 – 貯金 = 残りのお金で生活する」という、最も確実にお金が貯まるサイクルが完成します。

- 目標口座へダイレクト入金:

- さらに賢い使い方は、資金の送り先(To)を「TFSA」や「FHSA」に直接指定することです。これにより、年間の非課税枠や控除枠を、計画的に・自動で埋めていくことが可能になります。

この機能を使いこなすことで、あなたの貯金は「頑張るもの」から「自動的に達成されるもの」へと変わります。これこそが、EQ Bankが提供する真の価値の一つです。

【生活編】Joint Accountで家計管理をストレスフリーに

「パートナーやルームメイトとの家賃や食費の割り勘が面倒…」

「二人で協力して、旅行や大きな買い物のための貯金をしたい」

そんな悩みを一発で解決するのが「Joint Account(共同口座)」です。EQ Bankなら、この共同口座も手数料無料・高金利で利用できます。

誰と使える?

パートナー、夫婦、家族、ルームメイトなど、最大3人まで追加可能です。

具体的なメリット

- 共通の財布が作れる:

- 家賃、光熱費、食費など、共通の支出をこの口座から支払うようにすれば、お金の流れが完全に透明化。「どっちが多く払った?」という不毛なやり取りから解放されます。

- 共通の目標達成が加速する:

- 「二人でハワイ旅行!」のような共通の目標を設定し、毎月決まった額をそれぞれが入金することで、楽しく協力しながら貯金を進められます。

- 開設が超簡単:

- 既存の個人口座から、アプリ内でパートナーを招待するだけで、数分で開設手続きが完了します。

【超重要】利用前の注意点

- 信頼関係が絶対条件:

- 口座内のお金は法的に両者の共有財産となり、どちらか一方が相手の同意なく全額引き出すことも理論上可能です。絶対的な信頼関係のある相手とだけ開設しましょう。

- CDIC保証の仕組み:

- 嬉しいことに、CDIC(カナダ預金保険公社)の保証は名義の組み合わせごとに適用されます。例えば、「あなたの個人口座」「パートナーの個人口座」「二人の共同口座」は、それぞれ別に最大10万ドルまで保護されるため、世帯全体で見た保証枠が広がります。

- 関係解消時の取り決め:

- 万が一、関係が解消された場合に資金をどう分けるか、事前に話し合っておくことを強く推奨します。

【上級編】Notice Savings Accountを使いこなす

「GICのように資金を長期間ロックしたくない。でも普通預金より高い金利が欲しい…」

そんなワガママを叶えてくれるのが、EQ Bankの隠れた名商品「Notice Savings Account」です。

仕組み

- お金を引き出す際に、事前の通知(Notice)が必要な代わりに、通常のPersonal Accountよりも高い金利が提供される口座です。

- 10-Day Notice Savings: 引き出す10日前に通知が必要。

- 30-Day Notice Savings: 引き出す30日前に通知が必要。

賢い使い方

- 生活防衛資金の一部を移す:

- 6ヶ月分の生活防衛資金のうち、「すぐに使う可能性は低いけれど、念のため確保しておきたい」3ヶ月分を30-Day Notice Savingsに移しておきましょう。いざという時も30日あれば対応でき、普段は高金利の恩恵を受けられます。

- GICの満期資金の一時置き場:

- 満期になったGICの再投資先をじっくり考えたい時、とりあえずNotice Savingsに入れておけば、高金利を維持しながら次の投資機会を待つことができます。

この口座を使いこなせれば、あなたも立派な「EQ Bank上級者」です。

【達人編】「短期GIC」を”目標達成タイムカプセル”に

「半年後の旅行資金$3,000、絶対に使わないようにしたい!」そんな時に役立つのが、GICの本来の特性を逆手に取った方法です。

活用法

- 目標の時期(例: 6ヶ月後)と金額(例: $3,000)を決めます。

- EQ Bankで「6ヶ月満期」のGICを「$3,000」で購入します。

- GIC購入時にニックネームを「ハワイ旅行2026!」のように設定します。

メリット

- 強制力: 満期まで資金がロックされるため、つい使ってしまうのを物理的に防げます。

- モチベーション: アプリで自分の付けたニックネームを見るたびに、目標を意識できます。

- 利息ボーナス: 満期時には、普通預金より高い利息が上乗せされて戻ってきます。

この方法は、短期〜中期の明確な目標がある場合に非常に有効です。

【FAQ】EQ Bankのよくある質問

Q1. EQ Bankは安全ですか?倒産したらお金は戻ってきますか?

1. はい、安全です。EQ BankはCDIC(カナダ預金保険公社)のメンバーであり、万が一銀行が倒産しても、預金者一人あたり最大10万ドルまでのお金が保護されます。これは大手銀行と全く同じ保証です。

Q2. Tangerineとどっちがいいですか?

A2. 良い質問です。両者は強力なライバルですが、以下のような違いがあります。

- EQ Bankがおすすめな人:

- とにかく高い金利を求める人。GICや普通預金での貯蓄がメインの人。

- Tangerineがおすすめな人:

- デビットカードを頻繁に使い、キャッシュバックの恩恵を受けたい人。

結論、貯蓄・運用メインならEQ Bank、日常の決済も兼ねたいならTangerineという使い分けが良いでしょう。両方開設するのも賢い選択です。

Q3. 日本に完全帰国したら口座はどうなりますか?

A3. カナダの非居住者になると、原則として口座を維持することはできません。帰国前に資金を移動させ、口座を閉鎖する必要があります。EQ Bankは連携しているWiseを利用して日本の口座に簡単に送金が可能です。また閉鎖手続きはオンラインで簡単にでき、手数料もかかりません。

まとめ:最初の一歩を踏み出そう

EQ Bankは、カナダの金融業界における「革命」です。これまで銀行に支払っていた無駄な手数料をなくし、眠っていたお金に高い利息を付けて働いてもらう。そのための最高のツールがここにあります。

特に、こんな方にはEQ Bankを強くおすすめします。

- カナダに来たばかりで、どの銀行が良いか迷っている方

- 大手銀行に手数料を払い続けることに疑問を感じている方

- TFSAやGICで、安全かつ着実に資産を増やしたい方

口座開設は無料で、リスクは一切ありません。この機会にぜひ、カナダでの新しい金融生活をスタートさせてみてください。

\$20ボーナス付き 10分で完了!/

EQ Bankで新規口座開設